「チャットレディとして働き始めたけれど、年末調整ってどうすればいいの?」

「確定申告が必要って聞いたことがあるけど、正直いくら稼いだら対象になるのかサッパリ……」

こんな不安を抱えたまま、お仕事を続けていませんか?

結論からお伝えしますね。チャットレディは「個人事業主」という扱いになるため、会社員のような年末調整はありません。その代わり、一定額以上の利益が出たら自分で「確定申告」を行う必要があります。

この記事では、年末調整と確定申告の違いから、申告が必要になる金額のボーダーライン、そして副業の方にとって一番の悩みである「会社にバレない方法」まで、噛み砕いて徹底解説します。

※本記事は一般的な税務情報を提供するものであり、個別の税務相談や法的助言を意図したものではありません。具体的な判断が必要な場合は、税理士等の専門家にご相談ください。

【結論】チャットレディに年末調整は不要!

「年末になったら会社が勝手にやってくれるものじゃないの?」今まで会社員やアルバイトの経験しかないと、そう思い込んでしまうのも無理はありません。しかし、チャットレディという働き方において、年末調整はそもそもできない仕組みになっています。その理由を見ていきましょう。

チャットレディは「個人事業主」であり「雇用」ではない

まず押さえておきたいのは、チャットレディは代理店やライブチャットサイトに「雇われているわけではない」という点です。あくまで、サイト側と「業務委託契約」を結んでいる個人事業主、つまり一人社長のような立場。

会社員やパートの場合、会社と「雇用契約」を結んでいるため、毎月の給料から所得税があらかじめ引かれています。これを源泉徴収といいますが、チャットレディの報酬は基本的に、稼いだ金額がそのまま(あるいはシステム手数料を引かれて)振り込まれますよね。税金が天引きされていない状態で手元にお金が来るわけです。

つまり、会社員のように会社が代わりに税金を納めてくれているわけではありません。自分で稼いだお金の中から、後でまとめて税金を計算し、自分で納める必要があります。だからこそ、会社が行う「年末調整」という精算システムは、チャットレディには適用されないのです。

年末調整と確定申告の違い

では、年末調整と確定申告、具体的に何がどう違うのでしょうか?ざっくり言ってしまうと、対象となる人と、誰が手続きをやるかという点が決定的に異なります。

年末調整は、会社員やパートなどの給与所得者が対象です。会社が従業員の代わりに1年間の正しい税額を計算し、給料から引きすぎていた分を返したり、足りない分を徴収したりして精算します。だいたい11月から12月頃に書類を提出するだけで終わりますよね。

一方、確定申告は個人事業主が主役です。1月1日から12月31日までに稼いだお金と、それにかかった経費を自分で集計し、翌年の2月16日から3月15日までの間に税務署へ申告・納税します。

チャットレディは先ほどお話しした通り個人事業主ですから、こちらの「確定申告」を行うことになります。

分かりやすく表で比較してみましょう。

| 年末調整 | 確定申告 | |

|---|---|---|

| 対象者 | 会社員、パート、アルバイト | 個人事業主(チャットレディ含む)、フリーランス |

| 誰が手続き | 会社(経理担当者など) | 本人(または依頼した税理士) |

| 契約形態 | 雇用契約 | 業務委託契約 |

| 手続き時期 | 毎年11月~12月頃 | 翌年2月16日~3月15日 |

雇用の形が違うだけで、税金の納め方もガラリと変わるのです。

チャットレディはいくらから確定申告が必要?

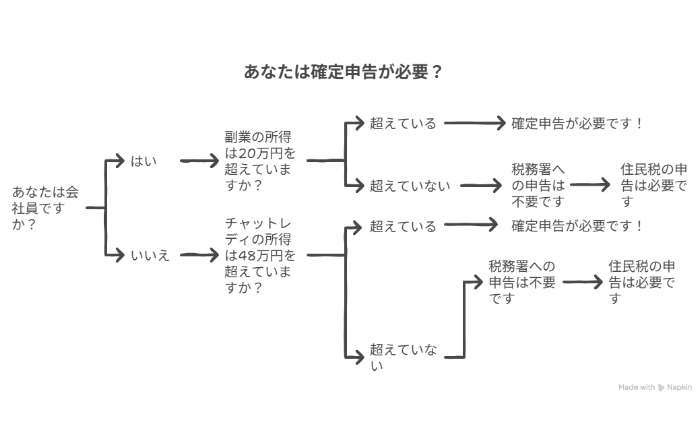

「確定申告が必要なのは分かったけど、少ししか稼いでなくてもやらなきゃダメ?」ここが一番気になるところですよね。実は、稼いだ金額や立場(専業か副業か)によって、申告が必要かどうかのボーダーラインが決まっています。ご自身の状況に合わせて確認していきましょう。

専業チャットレディの場合:年間所得48万円以上

他に仕事をしておらず、チャットレディ一本で生活している「専業」の方の場合、年間の所得が48万円を超えたら確定申告が必要です。

なぜ48万円なのかというと、すべての人に適用される「基礎控除」という税金の優遇枠が48万円分あるからです。稼ぎがこの枠内であれば税金はかかりませんが、枠からはみ出した分には税金がかかるため、申告が必要になります。

例えば、チャットレディとしての年間収入が100万円あったとします。そこから、衣装代やネット代などの経費が20万円かかったとしましょう。

収入100万円-経費20万円=所得80万円

この場合、所得80万円は基礎控除の48万円を超えてしまっていますよね。ですから、「確定申告が必要」ということになります。逆に言えば、所得が48万円以下なら税務署への確定申告は原則不要です。ただし、住民税の申告は別途必要な自治体が多いので、役所に確認しておくと安心ですよ。

副業チャットレディの場合:年間所得20万円以上

昼間は会社員として働き、夜や休日にチャットレディをしている「副業」の方の場合、基準が厳しくなります。チャットレディでの年間所得が20万円を超えたら確定申告が必要です。

会社員の方は、すでに本業の会社で年末調整を受けていますよね。しかし、副業で得た所得が20万円を超えると、それは無視できない金額とみなされ、別途申告義務が発生するのです。

例えば、本業の年収が300万円あり、副業のチャットレディで年間50万円の収入があったとします。経費が20万円かかったとしたら、

副業収入50万円-経費20万円=副業所得30万円

この30万円は「20万円の壁」を超えているので、確定申告が必要です。もし所得が20万円以下なら税務署への確定申告は不要ですが、住民税に関しては「1円でも利益があれば申告が必要」というルールになっている自治体がほとんどですので、申告漏れには注意しましょう。

学生・主婦の場合:扶養に注意

学生さんや主婦の方で、親や配偶者の扶養に入っている場合は、さらに注意が必要です。たとえ確定申告の義務がない金額であっても、稼ぎすぎると扶養から外れてしまうリスクがあるからです。

扶養控除の基準となるのは、基本的に「合計所得金額が48万円以下」であること。よく「103万円の壁」と聞きますが、これはアルバイト(給与所得)の場合の話。

チャットレディのような個人事業主(雑所得や事業所得)の場合、経費を引いた所得が48万円を超えると扶養から外れる可能性が高くなります。

例えば、アルバイトで年収103万円ギリギリ稼いでいる学生さんが、さらにチャットレディで経費を引いて1万円でも利益を出してしまうと、合計所得が基準を超えてしまい、親御さんの税金が増えてしまう……なんてことも。扶養内で働きたいなら、全体のバランスを計算しながら稼働することが大切です。

「所得」と「収入」の違い

ここまで何度も「所得」という言葉を使ってきましたが、この意味を正しく理解しているかどうかが、税金で損をしないための分かれ道になります。

所得=収入−経費の計算式を理解しよう

振り込まれた金額がそのまま税金の対象になるわけではありません。確定申告の基準となるのは、あくまで「所得」です。所得とは、チャットレディの仕事で得た「収入(売上)」から、その仕事をするために使った「経費」を差し引いた残りの金額のこと。

所得=収入-経費

例えば、年間で80万円の報酬があったとしても、パソコン購入や家賃の按分などで35万円の経費がかかっていたら、80万円-35万円=45万円(所得)となります。この場合、所得は48万円以下になるので、専業の方であれば確定申告は不要になるわけです。

つまり、正当な経費をしっかりと漏れなく計上することが、節税への一番の近道であり、確定申告の手間を減らすカギにもなります。

チャットレディが経費として計上できるもの一覧

「でも、何が経費になるのかよく分からない……」そんな方のために、チャットレディの業務で経費として認められやすいものを具体的に挙げてみますね。基本的には「仕事のために必要だった」と説明できる支出が対象です。

- 通信費:スマホ代、自宅のインターネット回線料(仕事で使っている時間の割合分だけ按分)

- 消耗品費:仕事用のメイク道具、衣装、ウィッグ、Webカメラ、リングライト、10万円未満のパソコンやタブレット

- 広告宣伝費・美容代:配信映えするための美容院代やネイル代、エステ代(あくまで業務に必要な範囲で)

- 地代家賃:在宅チャットレディの場合、自宅の家賃の一部(仕事部屋の面積などで按分)

- 水道光熱費:配信中の電気代など(按分)

- 旅費交通費:通勤チャットレディの場合の電車代やバス代

- 減価償却費:10万円以上の高価なパソコンや機材(数年に分けて経費にする)

- その他:配信の背景に映る家具、クッション、演出用の小物やコスプレ衣装など

「これも仕事に使ってる!」と胸を張って言えるものは、メモしておきましょう。

経費の証明には領収書・レシートが必須

いくら「経費だ!」と主張しても、証拠がなければ税務署には認めてもらえません。

領収書、レシート、クレジットカードの明細書、通帳の記録などは、必ず捨てずに保管してください。

電車代などで領収書が出ない場合は、「日付・行き先・金額・目的」を出金伝票やノートに記録しておけばOKです。領収書をもらうときは、宛名は「上様」ではなく自分の名前や屋号で、「日付・支払先・内容・金額」がしっかり書かれているか確認する癖をつけましょう。

Q:プライベートでも使うスマホ代は全額経費になりますか?

A:いいえ、全額は難しいでしょう。プライベートと仕事の両方で使っている場合は、「家事按分(かじあんぶん)」といって、仕事で使っている割合(例えば30%や50%など)だけを経費として計上します。使用時間やデータ通信量などを根拠に割合を決めましょう。

副業チャットレディが会社にバレない方法

会社員をしながらチャットレディをしている方にとって、一番の恐怖は「会社に副業がバレること」ではないでしょうか。「マイナンバーからバレるんじゃ……」と心配する声もよく聞きますが、実はバレる原因のほとんどは「住民税」にあります。

確定申告で副業がバレる理由は「住民税」

会社は毎年、従業員の住民税を給料から天引き(特別徴収)して納めています。もしあなたが確定申告をして副業分の所得が増えると、その分住民税も高くなりますよね。

すると、役所から会社に「この従業員さんの来年の住民税は〇〇円です」という通知が行くのですが、その金額が本業の給料だけではありえないほど高いと、経理担当者が「あれ?他にも収入があるな?」と気づいてしまうのです。

これが、いわゆる「住民税バレ」の仕組みです。

確定申告書での記入箇所は「普通徴収」を選択

では、どうすれば防げるのでしょうか?答えはシンプルです。副業分の住民税を会社の給料から引かれるのではなく、自分で直接納めるようにすればいいのです。これを「普通徴収」と呼びます。

確定申告書を作成する際、「第二表」というページに「住民税・事業税に関する事項」という欄があります。

そこにある「給与・公的年金等以外の所得に係る住民税の徴収方法」という項目で、「自分で納付」(または「普通徴収」)にチェックを入れる。たったこれだけです。

これを選択すると、本業分の住民税通知は会社に行きますが、チャットレディで稼いだ分の住民税通知は自宅に届くようになります。納付書を使ってコンビニや銀行で自分で支払えば、会社には通知が行かないため、バレるリスクを下げることができます。

【副業バレが心配な方は…】

一人で悩んでいても不安は消えませんよね。そんな時は、税理士と提携している優良代理店に相談するのがおすすめです。アスタリスクでは、副業バレ対策としての「普通徴収」の手続き方法や、確定申告のサポートを無料で実施しています。「会社に秘密で働きたい」という事情を理解してくれるスタッフが親身になってくれますよ。

アスタリスク.network確定申告をしないとどうなる?

「バレなきゃいいや」と、確定申告をサボろうとしていませんか?その考えは非常に危険です。税務署の情報網を甘く見てはいけません。あとで痛い目を見ないために、リスクを正しく理解しておきましょう。

無申告がバレる理由

「現金手渡しならバレない」「ネットだから分からない」というのは昔の話です。今はマイナンバー制度で個人の所得情報は紐づけられていますし、何よりチャットレディサイトや代理店側が税務署にお金の流れを報告しています。

代理店は「誰にいくら報酬を支払ったか」という「支払調書」を税務署に提出する義務があります。つまり、税務署はあなたがいくら稼いだか、すでに知っている可能性が高いのです。

泳がせておいて、数年後に突然税務調査が入る……なんてことも珍しくありません。

無申告加算税と延滞税

もし確定申告が必要なのにしなかったことが発覚すると、本来払うべき税金に加えて、罰則的なペナルティを支払わなければなりません。

- 無申告加算税:申告しなかったことに対する罰金。本来の税額に対して15%~20%が上乗せされます。

- 延滞税:納付期限を過ぎた日数分だけ、利息のように加算されます。

- 重加算税:「わざと隠した」と悪質に判断されると、最大40%もの重い税金が課されます。

数年分をまとめて指摘されると、追徴課税だけで数十万、場合によっては数百万になることも。稼いだお金が全部税金で消えるなんて、悲しすぎますよね。

確定申告を忘れた・遅れた場合の対処法

税務署から指摘される前に、期限後申告をすれば、無申告加算税は5%にまで軽減されます。

間違いに気づいたり、期限を過ぎてしまったときは、放置するのが一番まずい対応です。速やかに税務署に相談するか、税理士に連絡して手続きを行いましょう。

【2025年最新版】チャットレディの確定申告の手順

では、実際に確定申告をする手順を見ていきましょう。「難しそう」というイメージがあるかもしれませんが、最近はスマホだけで完結できるほど便利になっていますよ。

ステップ1:必要書類を準備する

料理と同じで、まずは材料を揃えるところからスタートです。以下のものを手元に用意しましょう。

- 支払調書:代理店やサイトから発行される年間の報酬明細です。もらえない場合は、通帳の振込履歴や日払いの明細を集計したメモでも大丈夫です。

- 経費の領収書・レシート:1年分をまとめて計算しておきます。

- 源泉徴収票(本業がある場合):会社からもらえます。

- 控除証明書:生命保険や国民年金などを払っている場合に必要です。

- マイナンバーカード:e-Taxを利用する場合に必須です。

- 銀行口座情報:還付金(払いすぎた税金が戻ってくる場合)を受け取る口座です。

支払調書がなくても、自分で「いつ、どこから、いくら入金されたか」が分かれば申告は可能ですので安心してくださいね。

ステップ2:白色申告か青色申告かを選ぶ

確定申告には「白色」と「青色」の2つのコースがあります。

- 白色申告:家計簿のような簡易的な帳簿でOK。事前申請も不要で、初心者向けです。ただし、税金の特別控除はありません。

- 青色申告:事前に「青色申告承認申請書」を出す必要があり、帳簿付けが少し複雑(複式簿記)ですが、最大65万円(または10万円)の控除が受けられ、節税効果が高いのが特徴です。

初めてで売上がそこまで大きくないなら、まずは手軽な白色申告から始めるのが無難でしょう。慣れてきたり、稼ぎが増えてきたりしたら青色に切り替えるのがおすすめです。

ステップ3:申告書を作成する(e-Taxがおすすめ)

手書きで計算するのは大変ですが、国税庁のWebサイトにある「確定申告書等作成コーナー」を使えば、画面の案内に従って数字を入力するだけで自動計算してくれます。

おすすめは、自宅からスマホやパソコンで送信できる「e-Tax(電子申告)」です。マイナンバーカードと、それを読み取るスマホがあれば、税務署に行かずに24時間いつでも提出可能です。

ステップ4:申告書を提出し、納税する

完成したデータを送信すれば、申告完了!もし納税が必要な場合は、3月15日までにコンビニ払いやクレジットカード、銀行振込などで支払いを済ませます。逆に税金が戻ってくる(還付される)場合は、指定した口座に後日振り込まれます。

期限ギリギリはシステムが混み合ったり、予期せぬトラブルが起きたりしがちです。2月に入ったら早めに準備を始めると、心に余裕が持てますよ。

【確定申告、一人でやるのが怖いなら…】ここまで読んでも「やっぱり数字を見ると頭が痛くなる」「間違ってたらどうしよう」と不安な方もいるはずです。そんな方は、確定申告のサポートがある代理店に登録するのが一番の解決策です。

アスタリスク.networkまとめ

今回は、チャットレディの税金事情について詳しく解説しました。少し長くなってしまいましたが、大事なポイントを振り返ってみましょう。

- チャットレディは個人事業主なので年末調整はなく、確定申告が必要。

- 専業なら年間所得48万円以上、副業なら20万円以上で申告義務が発生する。

- 経費(領収書)をしっかり集めて計上すれば、所得を下げて節税できる。

- 副業バレを防ぐには、確定申告で「普通徴収(自分で納付)」を選択する。

- 無申告は重いペナルティのリスクがあるため、必ず期限内に申告する。

それでも不安な場合は。税理士と提携している優良代理店のサポートを頼ってみてください。プロのアドバイスを受けながら、正しい知識で納税し、堂々と稼いでいきましょう。